Ahorrar o Invertir

Con frecuencia se confunden estos dos términos y se utilizan de forma indistinta. Sin embargo, ahorrar e invertir son dos conceptos diferentes.

Beneficios de invertir de forma periódica

- Crea habito:

Convertir la inversión en rutina te acerca a tus metas paso a paso.

- Reduce la incertidumbre:

Invertir con regularidad te libera de buscar "el momento perfecto".

- Avanza con constancia:

Pequeño aportes frecuentes pueden generar grandes resultados.

La clave no es cuanto inviertes, sino hacerlo con constancia.

El tiempo juega a tu favor

- Postergar tu decisión de invertir puede afectar negativamente tus metas a largo plazo.

- Por ejemplo, un portafolio con una inversión inicial de $100,000 y aportes mensuales de $300 podría crecer hasta $457,407 en 20 años.

- Si comienzas un año más tarde, podrías perder hasta $29,396. Y si postergas cinco años, podrías dejar de ganar hasta $131,259.

Solo para fines ilustrativos y no pretende reflejar la tasa de rendimiento ni el valor futuro de un fondo real ni de ninguna otra inversión. Basado en una tasa de rendimiento anual asumida del 6%, una aportación mensual de $300 realizada al comienzo de cada mes y una inversión inicial de $100,000. Las cifras se expresan en dólares americanos.

El valor del dinero en el tiempo

- La inversión de Susana alcanzó un valor mayor, a pesar de que Marco aportó más dinero en total.

- La diferencia está en que Susana comenzó a invertir antes y sus ahorros generaron rendimientos por más tiempo.

- Esto demuestra claramente que el tiempo es dinero.

Susana

Inversión periódica de $100 quincenales, comenzando a la edad de 30 años

Inversión total a los 65

$298,672Marco

Inversión periódica de $200 quincenales, comenzando a la edad de 45 años

Inversión total a los 65

$197,189Solo con fines ilustrativos. Se asume una tasa de rendimiento de 6% que no pretende reflejar un rendimiento real o valor futuro de algún fondo o cualquier otra inversión. La simulación del rendimiento compuesto se usa para demostrar el efecto del crecimiento compuesto con una contribución fija mensual durante distintos periodos de tiempo. Se excluyen los impuestos y comisiones aplicables y el impacto de la inflación. Los montos se basan en su valor nominal. Las cifras se expresan en dólares americanos.

Empieza a ahorrar para no quedarte atrás

- Cuanto antes comiences a invertir, más tiempo tendrá tu dinero para crecer.

- El secreto está en el interés compuesto: no solo ganas sobre lo que inviertes, sino también sobre las ganancias acumuladas.

- Cuanto más tiempo dejes crecer tu inversión, mayor será el monto acumulado.

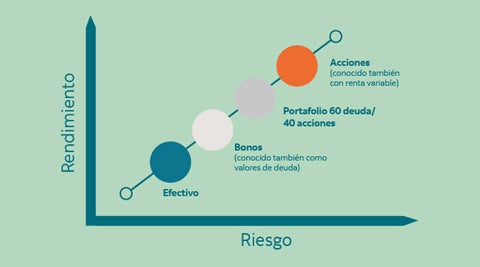

¿Qué es una clase de activo?

Una clase de activo es un grupo de inversiones con características y comportamientos similares en el mercado.

Los distintos tipos de activos tienen distintos perfiles de riesgo.

Las clases de activos reaccionan de forma distinta (y contraria, a veces) entre sí según las diferentes condiciones del mercado.

Combinar diferentes clases de activos puede ser una forma eficaz de reducir el riesgo en un portafolio.

Clases de activos tradicionales

Efectivo y equivalentes

Brinda cierto ingreso por intereses manteniendo un alto nivel de seguridad y liquidez. Generalmente, el rendimiento es mucho más bajo, pero con mucho menos riesgo.

Ejemplos: efectivo (billetes y monedas), bonos del Tesoro, fondos de corto plazo

Bonos (deuda)

Brinda un ingreso regular de intereses y la posibilidad de un incremento modesto del capital. Conveniente para los inversionistas centrados en generar un mayor nivel de renta regular y que aceptan un riesgo moderado para alcanzar ese objetivo.

Ejemplos: bonos del gobierno, bonos corporativos, créditos hipotecarios, bonos high yield, bonos globales

Acciones (renta variable)

Interesantes por su potencial de crecimiento a largo plazo, pero este potencial viene con un riesgo adicional y altibajos más frecuentes.

Ejemplos: acciones ordinarias, acciones preferentes

La relación riesgo-recompensa

- Cada activo de inversión tiene un nivel de riesgo diferente.

- Un mayor riesgo debe ser recompensado por el potencial de un mayor rendimiento.

- Cuanto menor sea el riesgo, menor será el rendimiento potencial que un inversionista debería esperar de su inversión.

- No existe el riesgo cero.

¿Por qué diversificar? Protege tu inversión a largo plazo

- Diversificar significa invertir en distintos tipos de productos e instrumentos para reducir el riesgo total del portafolio.

- La historia demuestra que ninguna clase de activo ha tenido un rendimiento superior de forma constante a largo plazo.

- Una buena forma de comenzar a diversificar es invertir en las tres clases principales de activos: efectivo, bonos y acciones.

Así, aprovechas el potencial de crecimiento de cada tipo de activo y distribuyes el riesgo de posibles pérdidas a corto plazo